日本,终于真的“告别超宽松时代”了。

12月18日,日本央行(BOJ)宣布将政策利率上调25个基点至0.75%,这是自1995年以来的最高水平。同时,10年期日本国债收益率突破2%,创下1999年以来新高。这一刻,对日本金融体系而言,具有明显的历史分水岭意义。

一、这是一次“被迫”的正常化,而非主动紧缩

表面上看,这是日本央行持续推进货币政策正常化的又一步;但从现实约束来看,这次加息更像是一种被通胀与汇率倒逼的选择。

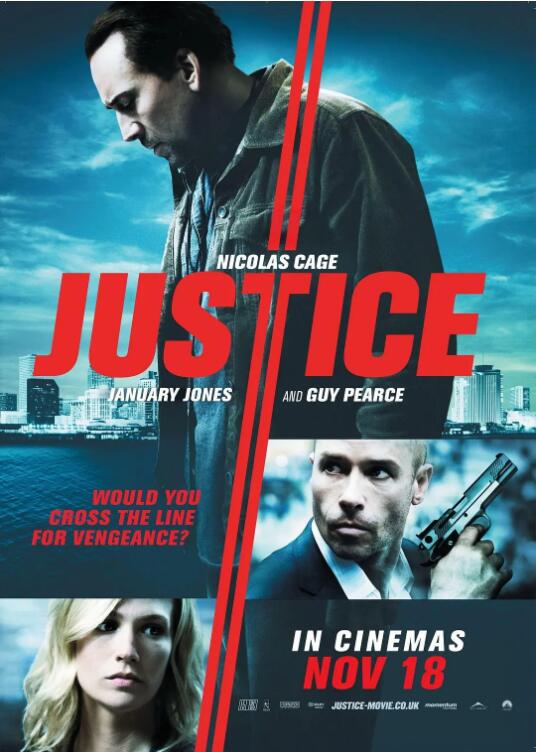

图1. 2025年11月21日星期五,日本央行行长上田和夫在日本东京下议院举行的金融事务委员会会议上。

通胀已连续44个月高于2%目标11月CPI同比2.9%,通胀黏性明显超出日本央行早年判断。

实际利率仍显著为负BOJ反复强调:即便加息,金融环境依旧“高度宽松”,这本身就说明其政策空间极为有限。

日元长期承压日元维持在154–157区间,弱汇率已直接转化为输入型通胀与民生成本压力。

换句话说,日本央行不是在“主动踩刹车”,而是在避免失控。

二、2%国债收益率:对日本意味着什么?

10年期JGB突破2%,影响远不止债券市场。

财政压力被重新定价日本政府债务占GDP比重接近230%。在过去十多年“零利率+央行兜底”的环境下,这一结构尚可维持;但一旦中长期利率抬升,财政可持续性将重新成为市场议题。

银行、保险体系迎来结构性变化对日本金融机构而言,更高的无风险收益率是长期利好,但短期内债券账面损失不可避免。

资本回流的潜在起点如果利率继续向1%甚至更高靠拢,日本资产对全球资金的吸引力将发生质变。

三、经济基本面并不“配合”这次加息

这也是市场分歧最大的地方。

日本经济已出现收缩三季度GDP环比下降0.6%,年化降幅2.3%;

实际工资连续10个月下降通胀并未真正转化为居民购买力改善。

日本央行的逻辑是:

企业利润仍高 → 工资将继续上涨 → 通胀机制可持续

但现实问题在于:企业愿意涨工资,并不等于居民已经扛得住更高利率。

四、政治因素正在重新进入货币政策函数

此次加息发生在高市早苗上任首相之后,格外耐人寻味。

她曾是日本政坛最坚定的“反加息派”,但现实迫使立场软化:

日元贬值 → 民生成本飙升

通胀压力 → 政治容忍度下降

21.3万亿日元的财政刺激,本质上是在为“高利率时代”争取缓冲时间。

五、接下来怎么看?三个关键判断

BOJ的终端利率大概率在1%左右市场对2%以上的中性利率仍高度怀疑。

2026年中或再加一次息前提是通胀“缓慢而有序”回落。

日元中期下行空间有限,但难言强势反转

结语:日本,正在为过去20年的“异常低利率”买单

这次加息不是一次胜利,而是一场迟来的调整。

对全球市场而言,日本不再是那个“永远零利率”的背景板;对日本自身而言,真正的考验才刚刚开始。

问题只剩一个:当利率回到“正常”,日本经济还能不能承受?